|

2016年3月23日,财政部、国家税务总局正式颁布《关于全面推开营业税改征增值税试点的通知》,确定自2016年5月1日期建筑业实施“营改增”,将原有的营业税改征增值税。增值税率和增值税征收率为:11%和3%。

一、什么是增值税和增值税征收率?

1.增值税是对销售货物或者提供加工、修理修配劳务以及进口货物的单位和个人就其实现的增值额征收的一个税种。应纳税额=销项税额-进项税额。可以抵扣的成本为原材料和机械使用的费增值税发票。

2.增值税征收率是指对特定的货物或特定的纳税人销售的货物、应税劳务在某一生产流通环节应纳税额与销售额的比率。与增值税税率不同,征收率只是计算纳税人应纳增值税税额的一种尺度,不能体现货物或劳务的整体税收负担水平。适用征收率的货物和劳务,应纳税额=销售额×征收率,不得抵扣进项税额。

二、增值税核算有一般计税方法和简易计税方法两种。

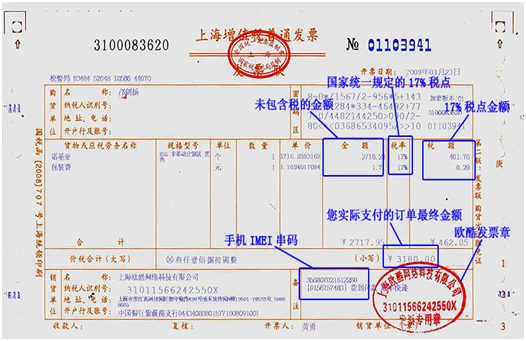

1.一般计税方法适用11%的增值税率,进项税可以抵扣。图例:公司开出的增值税票税额为销项税额,收到的增值税发票上的税额为进项税额,两者的额差即为应交增值税税额。

2.适用简易计税方法计税的,就可适用3%的增值税征收率,按3%的比例交税,同时不得抵扣进项税额。

适用于简易计税方法的建筑服务有:

⑴小规模纳税人发生应税行为适用简易计税方法计税。

⑵一般纳税人以清包工方式提供的建筑服务,可以选择适用简易计税方法计税。以清包工方式提供建筑服务,是指施工方不采购建筑工程所需的材料或只采购辅助材料,并收取人工费、管理费或者其他费用的建筑服务。

⑶一般纳税人为甲供工程提供的建筑服务,可以选择适用简易计税方法计税。甲供工程,是指全部或部分设备、材料、动力由工程发包方自行采购的建筑工程。(这两种都要是在合同里明确说明的)

⑷一般纳税人为建筑工程老项目提供的建筑服务,可以选择适用简易计税方法计税。建筑工程老项目,是指:

①《建筑工程施工许可证》注明的合同开工日期在2016年4月30前的建筑工程项目;

②未取得《建筑工程施工许可证》的,建筑工程承包合同注明的开工日期在2016年4月30日前的建筑工程项目。

三、营改增从3%到11%,对企业税负的影响

营改增对建筑业纳税人的影响是显著的。算笔账:假设工程毛利率10%,工程结算成本中,原材料占55%(建筑材料成本中水泥占45%,钢铁占40%,其他材料占15%),人工成本占30%,机械使用费5%,其他费用占10%。假设全年营业收入为10000万元,营业成本9000万元(营业收入和成本均含增值税)。

营改增前,应缴纳营业税为300万元(10000×3%);营改增后,人工成本不能抵扣进项税额,能够抵扣进项税额为784.62万元[9000×(55%+5%)÷(1+17%)×17%],销项税额为990.99万元[10000÷(1+11%)×11%],应缴纳增值税206.37万元(990.99-784.62),企业的税

|